重磅发布!基因测序准确率达99%!未来走向能否促进精准医疗行业发展~附(中国基因测序产业图谱 )

| 导读 | 目前在国内已经看到了一些领头的测序服务公司,如华大基因、诺禾致源、贝瑞和康及安诺优达等;同时在国产测序仪器研发方面也有... |

引言

基因测序是一种新型的基因检测技术,它能够从血液或唾液中分析测定基因全序列,从而预测罹患多种疾病的可能性,其应用领域广泛。随着全基因组测序变得越来越普遍,通过在输血之前鉴别罕见供体和风险受体,可以使治疗现代化。近日,研究人员有了一项重大突破,他们发现通过全基因测序完成输血,精确度破天荒地高达99%。

2018中国微循环学会转化医学专业委员会成立大会暨第二届中国转化医学大会邀请函 (点击进入)

大健康行业作为民生所向的行业,孕育着庞大的市场空间和投资机会。有数据显示,中国的医疗健康产业市场规模接近3万亿元;据《“健康中国2020”战略规划》、《“健康中国2030”战略规划》,健康服务业的总规模到2020年要做到八万亿,2030年要达到十六万亿。

基础研究的不断进步推动中国基因测序产业从疾病早筛、伴随诊断往辅助诊断、疾病确诊不断延伸;庞大的市场需求促进基因测序技术在疾病早筛领域的应用;同时由于测序技术的不断成熟和精准用药的需求进一步推动基因测序技术在药物伴随诊断方面的发展。

众所周知,血型分为A,B,AB和O型,但红血球上有数百种血型“抗原”,也就是可以引发机体产生免疫反应的物质,这种抗原是因人而异的。在输血变得十分普遍的今天,溶血反应时有发生,可是这种反应却往往是致命的。

有关数据统计,美国每年输血超过1100万单位。而15%都是溶血反应所导致。联邦药物管理局统计显示每年因溶血反应而死亡的人数多达16人。

让人闻之色变的溶血反应究竟是什么?

人类从出生开始就拥有ABO血型所特有的抗体,当供体细胞遇到外来抗原时,它便会刺激机体产生破坏供体细胞的抗体。其最有可能发生于多次输血或者是女性妊娠期。

计算机软件算法携手全基因测序

当今社会,献血者和患者的血型配对仅包括ABO和Rh的交叉匹配,但目前已知有300多种红细胞抗原和33种血小板抗原。为了给这些抗原创造一种经济有效的输注方法。

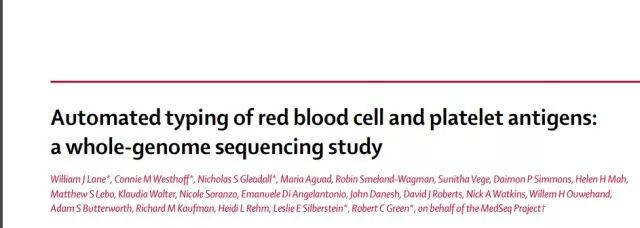

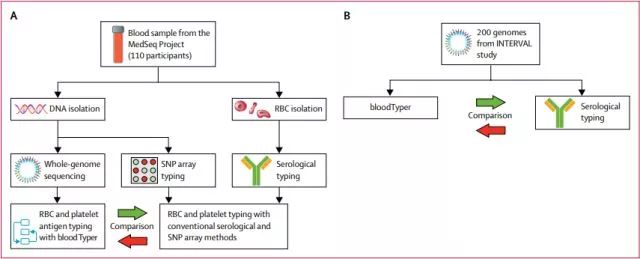

近日,Brigham and Women's Hospital 和Harvard Medical School的研究人员利用MedSeq项目,进行了第一个基于健康成年人全基因组测序的随机试验 ,他们合作建立了一个数据库,并开发了一种计算机软件算法—bloodTyper ,它可以快速准确地预测个体的血型抗原谱的从基因组序列,结果喜人:

准确率超过99%。

该研究以“Automated typing of red blood cell and platelet antigens: a whole-genome sequencing study”发表在《The Lancet Haematology》上。

MedSeq项目的参与者是十名初级保健医师和100名成年患者,他们被随机分配到包含全基因组测序和仅有家族史评估的两组实验中。最终全基因测序组血清学相符率达99.9%。

研究者William Lane表示:长期输血患者容易产生许多并发症,但凭借目前的技术,对所有抗原进行血型分型并不具有成本效益。而目前利用开发的计算机软件算法进行全基因测序后,可以实现低成本输血。而如果不从MedSeq项目中获取样本,就无法进行此项工作。

该研究是为亟需输血患者进行基因测序的首次尝试。基因组测序可以确定需要稀有血型的患者和能够安全提供血型的个体,从而有效避免溶血反应的发生。

该研究无疑是需要长期输血患者的福音,有效避免了溶血反应的发生,可以说它开辟了输血的新时代,而全基因检测这项技术对此功不可没。

参考文献:Automated typing of red blood cell and platelet antigens:a whole-genome sequencing study

基因测序未来市场走向~看看事例

从全球基因测序巨头Illumina公司公布数据:全年的收入增速为31%,毛利率为69.2%,收入增长32%,至5.12亿美元,Non-GAAP净利润达到了1.29亿美元,对应0.87美元的每股收益。而在一年前,这两个数字分别是6500万和0.45美元。公司年收入增速的展望为20%,每股收益水平在3.12~3.18美元。

从Illumina的发展历程来看,押宝在DNA测序行业这回算是押对了。简单回顾一下Illumina的发展历程:Illumina成立于1998年,当时的公司没有任何产品,连原型都没有。公司创始人把Jay Flatley招致麾下,因为他成功地以3亿美元的价格将他的上一家公司分子动力(Molecular Dynamics)出售。

当时Illumina不是对每个DNA都进行测序,因为那时测序的成本极高,只能迅速地对个别基因生成快照,而利用类似的技术有一家公司已经是行业的巨头,即Affymetrix。

在2000年时,具有医学背景的JayFlatley在基因概念股大热期间募集了1亿美元。那个时候基因行业中的领头羊是DNA测序设备制造商Applied Biosystems,Illumina只能在夹缝中寻求生存,但是研发毕竟是烧钱的,到了2003年,投资者对于公司已经失去了信心。导致股价从22美元一路暴跌到1美元以下。

在此期间,Flatley甚至炒掉了联合创始人、首席科学官Anthony Czarnik,后来Czarnik 在2002年起诉公司,并赢得了720万美元的赔偿判决(占到当时Illumina年度净亏损的20%)。Flatley说,这是他职业生涯的最低谷。

进入2006年以后,Illumina才算是正式加入DNA测序市场,把当时每个基因组的费用从1000万美元降到了今天的1000美元。这期间Illumina的成功秘诀在于2006年所做的决定:收购Solexa进入基因测序领域。

2007年年初,Illumina拿出6亿美元的股票收购了一家拥有实验性DNA测序仪的公司。这种测序仪能够将DNA打断成微小的碎片并重组,然后利用生物信息技术进行破译。

后来的Illumina将其未来押注在“一项没有销售额,也没人知道它是否有用的技术上”。时至今日,事实证明了Flatley的眼光是对的,自从2008年以来,Illumina的销售额和利润双双增长了147%,分别达到了14.2亿美元和1.25亿美元,股价上涨了617%,市值为230亿美元。

61岁的Flatley说:“到目前为止,我们做到的所有事情都表明,在我们5或10年的投资期内,如果我们依然是测序市场上的领头羊,那么我们的投资回报将比其他任何公司都高得多。”

如果说Illumina只是押对了基因测序行业,那还不足以成为颠覆行业的玩家。真正让Illumina成为颠覆行业的巨头,应该是“技术+执行力+资本”的完美结合成就了Illumina无人撼动的地位。

早在2010年,454生命科学公司创始人Jonathan Rothberg和Flatley就碰过一次面,当时Rothberg(2011年《福布斯》杂志的封面人物)向Flatley展示了一种体积更小的基于半导体技术的桌面DNA测序设备,价格仅相当于Illumina设备单价的10%。“我们没有竞争对手。” Rothberg对他说,“这款产品将使世界意识到这种架构是真的。”

虽然我们无法得知Flatley听到Rothberg这样的狂言时有何想法,但是就在454推出该产品以后的几周,Illumina便发布了更具有价格优势的仪器。自此以后,454再也无法超越Illumina的前进步伐。再一次证明了“执行比什么都重要”的断言。

但是仅仅有执行力还不够,其实Flatley的团队从2008年就一直在研发类似的设备,得到Solexa的Illumina公司一点都不傻,其他公司在测序行业的原创能力一直都是很有竞争力的,同时在资本市场,当时的454也是弄潮儿,但是最终还是执行力使454输了这场比赛。

同时代的还有PacBio公司,但是最终还是因为其技术的特点造成测序的错误率太高而无法与Illumina匹敌,后来其重心转向了朝着第三代测序仪的研发发展。

Illumina已经具备了技术和执行力,下一步成就巨头的,就是资本的推力了。如果说测序市场的盘子是Illumina的最终目标,那么这个盘子是养不活一家巨头的,仅仅作为一家测序仪制造商,Flatley已经发挥了他最擅长的一面,摆在他面前的是,要成为颠覆行业的巨头,还缺少一个华丽的转身,那就是让测序技术进入医疗行业。

一场充满博弈的并购案出现了,作为医疗行业巨头之一的瑞士制药罗氏(Roche)公司,提出57亿美元收购Illumina的方案。在Illumina首席财务官Marc Stapley上任的第一天,罗氏便展开了敌意收购。

Illumina的银行家们觉得被罗氏收购只是时间问题,但是Flatley被激怒了,Illumina的股东们被激怒了,其中第三大股东摩根士丹利(Morgan Stanley)的Jason Young扬言:无论价格多少都不会出售Illumina给罗氏。最后罗氏放弃了收购,如今Illumina的市值已经是当时罗氏报的4倍以上。通过这次罗氏的恶意收购,Flatley看到了进军医疗市场的机会。

2012年9月,Illumina收购了英国的遗传变异测序服务公司BlueGnome;2013年1月,收购了Verinata Health公司。Verinata Health公司在产前血液测试领域具有最宝贵的知识产权;2014年7月,罗氏继续收购了一家专注于伴随诊断及其他IVD的咨询公司Myraqa;同年,Illumina联合多个癌症研究中心,宣布成立AGC(规范基因组联盟)联合机构,指导下一代测序技术在肿瘤临床诊断中的应用。

Illumina一系列的出手,加上已经在测序行业高达70% 市场占有率的地位,巨头已经完成了华丽的转身,技术+执行力+资本的组合发挥到淋漓尽致。下一步摆在Flatley面前的是,已经站稳脚跟的基因测序市场,Illumina如何能一直保持领先地位,而刚刚才进入的医疗市场,又如何能够重现高速发展的奇迹呢?

能够在基因测序市场上比拼的永远都是技术为王。从1998年到2014年,诞生了5位真正的玩家。下面来看一下这5位玩家的发展历程。

Illumina和ABI公司最早进入基因测序行业,454晚了一年加入,这3家中也只有Illumina存活到现在。在此期间,ABI公司被Invitrogen并购改名为Life Technologies,后来Life又被Thermo Fisher收购。罗氏在2007年收购了454。

进入2004年以后,PacBio和Oxford Nanopore分别以一种颠覆行业的姿态进入基因测序行业,虽然两者在整个行业中占有的份额不超过3%,但是其受关注的程度非常高。仅仅在2013年,基因测序市场的盘子就达到了13亿美元,其中Illumina占有71%;Thermo占有16%,位居第二;罗氏排名第三,占有10%的市场;排在最后的是PacBio。

从基因测序的市场上来看,Illumina的未来已经到达了一个天花板,仅仅是为了维持超过70%的市场占有率,公司就不得不付出极高的维护成本和研发费用来阻止其他竞争者的抢夺,这显然是不符合资本运作的。

如果Illumina的触手伸向产业的下游,会让那些已经购买过Illumina昂贵测序仪的公司咬牙切齿,因为这些测序服务公司在Illumina专注制造测序仪器的同时,已经悉心孵化出一片稳定的测序服务市场,如果Illumina也要分一杯羹的话,这些公司唯一的出路就是优化和提供更优质的服务和多元化的业务组合,这必将会增加已有的市场维护成本,同时也会让本来已经竞争激烈的测序服务市场上演更激烈的战争。

一旦Illumina的野心让下游的测序服务公司感觉到竞争威胁的压力,很有可能就会倒戈到其他的测序仪制造商,或者在一些具有巨大潜在测序服务需求市场的国家,如中国、韩国和日本等,会逐渐开发国产的测序仪器。

目前在国内已经看到了一些领头的测序服务公司,如华大基因、诺禾致源、贝瑞和康及安诺优达等;同时在国产测序仪器研发方面也有一些实力派的公司开始尝试,如华大通过收购CG,紫鑫药业通过和基因组所合作都分别开始了国产测序仪的挂牌推广。

未来的市场如何走向,Illumina面临的不仅仅是一个开拓新市场的问题,更重要的是一个未来方向的定位。所有Illumina的股东都清楚,基因测序市场已经是红海,那么蓝海在哪里?刚刚进入的医疗行业,基因测序还不能成为行业的标准,更多地需要对新市场的孵化和引导,能否最后成为新市场的颠覆者,这还是一个未知数。

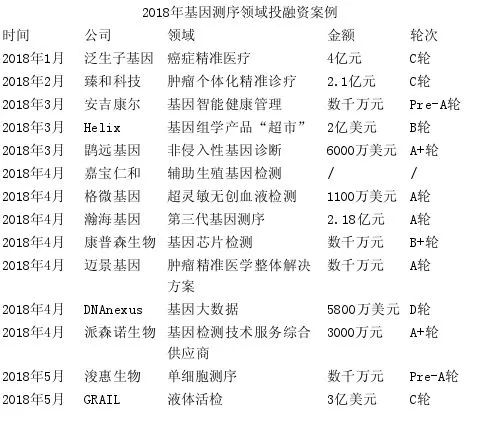

作为生命科学和医疗健康的刚性需求,基因检测市场一直维持稳定增长,在全球范围内,资本热度持续不减:

在精准医疗行业领域,目前产前筛查市场呈现快速增长的态势,而其他中下游包括肿瘤诊断、个性化治疗、遗传病评估、辅助生育都处在孕育期,未来市场发展有赖于成本的持续下降,技术的不断进步,和政策的大力扶持。

截至2017年12月31日,以主营产品归属于基因领域、设立基因领域子公司或投资控股基因领域公司为标准,A股基因行业有关上市公司共有52家,占A股全部上市公司数量的1.5%。其中以华大基因、金域医学、贝瑞基因、达安基因、紫鑫药业为代表的企业深耕基因测序市场,厦门艾德、博晖创新、凯普生物、透景生命等企业在微流控芯片技术、PCR等一般基因检测领域占据关键地位,北陆药业、西陇科学、澳洋科技等公司则通过并购介入基因测序板块,进而在基因产业链上下游进行布局。未上市的企业中,博奥生物超过十亿,诺禾致源、安诺优达的基因检测业务量预计也达到5亿规模。

8大精准医疗上市公司2018Q1财报分析

华大基因公司主营业务是通过基因检测的手段,为医疗机构、科研机构、企事业单位等提供基因组学类的诊断和研究服务。

一季度财报显示:生育健康、复杂疾病、基础科研三项占主营业务收入的95%,其中生育健康毛利率为67%,生育健康业务是公司主要的业务,近年来也实现了快速增长,保持较快发展。最新一季度报表显示营业收入5.16亿元同比增长33.13%,实现营业利润1.25亿元,同比增长12.93%,归母净利润1.01亿元,同比增长6.71%。

华大基因获取了包括遗传病诊断、产前筛查与诊断、植入前胚胎遗传学诊断的试点等多项国家和地方试点资质、许可。生育健康业务领域除无创胎儿染色体异常检测外还有新生儿耳聋基因检测、孕前单基因遗传病基因检测、地贫基因检测、染色体检测等多个产品,产品线较为丰富。

通过直接销售、代理销售、政府合作等模式有效覆盖了国内主要城市的医院,已经部分国外医疗机构,进一步拓展和完善了网络销售。在复杂疾病、药物研发领域积极布局,尤其是肿瘤检测领域。我国人口众多,40岁以上的肿瘤易发人群数量超过5亿,肿瘤基因检测费用约1万/人,按照1%的渗透率计算,市场预计可达500亿,未来发展空间巨大,都将成为公司新的增长点。

2. 金域医学

金域医学公司主要面向各类医疗机构(医院、妇幼保健院、卫生院)提供医学检验及病理诊断外包服务,是ICL行业的领军企业。

最新一季度报表显示医学诊断服务占公司主要业务94.66%毛利率40.75%,营业收入9.18亿元同比增长14.62%,实现利润1802.99万元同比增长6.42%。

2017年,金域医学基因组学检验业务的营业收入约为9亿元,已占公司营收的25%左右,成为该公司第一大业务板块。金域医学建起六大基因/基因组检测技术平台,提供贯穿整个生命周期的健康服务,涉及不孕不育的分子诊断、孕前携带者检出、产前检测、新生儿筛查与诊断、产后患儿遗传病检测、慢性疾病易感性评估、肿瘤早期诊断、精准药物治疗及风险评估等近千个检测项目。金域医学35家实验室中,旗下已有19家实验室获得临床基因扩增检验实验室技术审核证书/技术验收合格证书;另外还有7家实验室已经取得相关监管部门的同意开展临床基因扩增检验技术,或已经取得相关验收评审报告。

3. 贝瑞基因

贝瑞基因公司主营业务是以测序为基础的基因检测服务与设备试剂销售。公司致力于运用其诊断产品为客户提供无创检查以及给予解决方案,实现覆盖生命周期的遗传疾病监测与肿瘤早期诊断,同时逐步构建个人基因信息物联网平台。

一季度财报显示试剂销售和医学检测服务两项占主营业务收入的87.8%,其中试剂销售的毛利率79.62%,医学检测服务的毛利率为57.75%一季度营业收入2.97亿元同比增长32.18%,归母净利润为0.66亿元,同比增长71.95%,期间由于高新技术成果转化计入当期损益的政府补助约为29.63万元

在产品方面在无创产前基因检测技术(NIPT)经验丰富,同时投资参股了lllumina等公司,逐步扩充形成了贝比安系列、科诺安、全外显子组系列、全基因组系列、肿瘤昂科益系列、肿瘤早诊等多层次产品线。同时广泛覆盖直销网络平台,地域布局多达30个省,覆盖2000余家医院。

今年5月,贝瑞基因以500万美元可转债投资BioNano Genomics.总部位于美国圣地亚哥的BioNano Genomics致力于提供更好的获取全面基因组信息的解决方案,为研究人员和临床医生提供了一个关于基因组个体元件如何排序和相互作用的最全面、有序和可行的基因组图谱。贝瑞基因此举目的在于提前布局基因组结构变异检测业务,也有助于向基因测序行业的上游仪器制造渗透,与下游基因检测业务相互配合。

4. 药明康德

5月8日,药明康德在A股成功上市,18年前,李革博士创办了研发生产传统小分子化合物药的初创企业-药明康德,一手搭建起本土新药研发CRO(医药研发外包)业态,同时在CMO(医药定制生产)/CDMO(医药定制研发生产)进行了全产业链覆盖。这家以研究为首任,以客户为中心的企业已是全球位居前列的开放式、全方位、一体化的医药研发服务与技术平台。

根据其一季度财报披露,小分子化合物发现服务、药物分析及测试服务和美国区实验室服务占主营业务收入的80%,一季度营业收入21.42亿元同比增长21.13%,2017年公司收入和净利润分别为78亿元和12亿元。药明康德的发行价为21.6元,如今已经13个涨停板达97.60元,市值超过千亿,一字板涨停趋势仍未开板。

(转化医学网360zhyx.com)

腾讯登录

腾讯登录

还没有人评论,赶快抢个沙发